はじめに

国内大手4社の国内債含み損が急拡大し、金融市場にも大きな波紋を広げています。

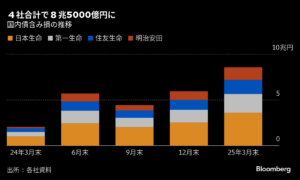

2025年3月末時点で、国内大手生命保険会社4社が保有する国内債券の含み損は合計8兆5,450億円に達し、前年同期の約2.03兆円から4.2倍に拡大しました(前年は約2.03兆円、増加額約6.51兆円=約320%増)。本記事ではその背景と、売り圧力が日本株市場に与える影響を初心者にもわかりやすく解説し、投資家が取るべき戦略を紹介します。

含み損急増の背景

金利変動の影響

-

金利上昇の加速

4月以降、30年・40年国債の利回りは過去最高を更新。金利上昇は既発債価格を押し下げ、含み損を拡大させる。 -

デュレーションの長期化

ポートフォリオの平均デュレーションが長いほど、金利変動に対する価格感応度が高まり、含み損リスクが増大。

運用戦略と資金流動性

-

資産入れ替えの実施

低利回り国債の売却と高利回り国債への乗り換えで売却損が拡大。 -

想定外の保険解約リスク

金利急上昇に伴う解約増で、含み損債券の現金化を迫られ、損失計上リスクが高まる。

各社の内訳(2025年3月期決算)

明治安田生命 :1兆3,858億円(前年同期比8.6倍)

住友生命 :1兆5,185億円(同3.8倍)

日本生命 :約3兆6,000億円

第一生命 :約2兆円

日本債券の売り圧力が株式市場に与える影響

債券は水中の石のようなもので、水流(金利変動)の影響を受けて重さ(価格)が変わる資産です。

-

価格低下と利回りの関係

債券価格下落は利回り上昇を意味し、安全資産としての魅力が増す。 -

資金シフトの連鎖

利回りが高まると、より安全な債券へ投資家資金が流れ、株式市場からの資金流出を招く。 -

企業の借入コスト増加

長期金利上昇は企業の社債発行や銀行借入コストを押し上げ、業績圧迫リスクに。 -

機関投資家の運用制約

生保など大口投資家が含み損回避のため債券を売却すると、市場流動性が低下し、変動が拡大。

これらの要因が重なり、「債券売り → 利回り上昇 → 株式からの資金流出 → 株価下落」という連鎖が発生します。

日本株市場への波及リスク

-

需給悪化による下押し圧力

生保など大口の株買い余力が低下し、需給面での下押し要因に。 -

センチメント悪化

債券市場の混乱は「リスクオフ」心理を増幅させ、株式からの更なる資金流出を招く。 -

信用収縮リスク

金融機関への不安が格付け引き下げや資本規制強化を招き、金融株中心に波及。 -

ボラティリティ拡大

金利変動と株価変動の連動性が高まり、マーケット全体の変動幅が広がる。

投資家が取るべき戦略

優先度高:今すぐ実行すべき戦略

-

ディフェンシブセクターを重視

生活必需品、公共インフラ、通信など業績安定銘柄を組み込む。 -

金利リスクヘッジ

債券ETFや金利スワップを活用し、利回り変動リスクを抑制。

中長期的に継続すべき戦略

-

グローバル分散投資

海外株式・債券、インフラファンドで国内依存を軽減。 -

割安株のスクリーニング

資本効率が高く、業績安定性のある中小型バリュー株を選定。 -

定期リバランス

四半期ごとにデュレーションとセクター配分を見直し、動的に調整。

まとめ

-

生保4社の含み損は8兆5,450億円に拡大、前年の約2.03兆円から4.2倍に。

-

債券売り圧力は利回り上昇と資金シフトを通じて株式市場に大きな下押しリスクをもたらす。

-

投資家はディフェンシブ株、金利ヘッジ、グローバル分散、割安株選別、定期リバランスでリスク管理を徹底すべき。

尚、筆者は、債権をポートフォリオには入れていないが、

以下のように、金利ヘッジやグローバル分散も意識した構成にしている。

日本株:ディフェンシブ株(個別銘柄 複数)

米国株:ディフェンシブ株(ETF)

口座開設のご案内

株式市場の暴落は投資のチャンス。投資を始めるなら、手数料の安さと使いやすさに定評のある以下の証券会社での口座開設がおすすめです。以下のリンクから無料でお申し込みいただけます。

-

[SBI証券で口座開設する](SBI証券[投資信託積立]

)

-

[楽天証券で口座開設する]( 【楽天証券】<期間限定>最大20,700ポイントキャンペーン )

-

[松井証券で口座開設する](松井証券の投資信託~100円から取引できる~

)

ぜひこの機会に口座を開設し、リスク管理をしながら賢く投資をスタートしましょう。

コメント